เมืองไทย 8555 จี 20 (บำนาญแบบลดหย่อนได้)

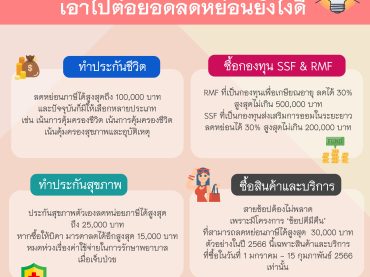

อายุรับประกันภัย : 20-50 ปี ระยะเวลาคุ้มครอง : ครบอายุ 85 ปี ระยะเวลาชำระเบี้ย : ถึงอายุ 54 ปี ทำได้ตั้งแต่อายุ 20 – 50 ปี รับเงินบํานาญตั้งแต่อายุ 55 – 85 ปี (รวม 31 ปี) รับเงินบำนาญคืนปีละ 24% เลือกรับเงินบำนาญแบบรายปีหรือรายเดือนก็ได้ ลดหย่อนภาษีได้ รับรองเงินบำนาญที่จ่าย 20 ปี จุดเด่นของแผนนี้จะได้ความคุ้มครองเมื่อเสียชีวิตตามจำนวนทุนประกัน (ไม่ใช่ตามเบี้ยประกันที่จ่ายมา) ตั้งแต่วันแรกที่เริ่มคุ้มครอง เช่นในตัวอย่างก็จะได้ความคุ้มครอง 500,000 บาท และเมื่ออายุ 30 ปีขึ้นไปเพิ่มขึ้น 20% ทุกปี บทความเกี่ยวกับการวางแผนภาษี ซื้อประกันแบบไหนเอาไปใช้ลดหย่อนภาษีได้บ้าง วางแผนภาษีดีมีเงินคืนและมีเงินออม ทำงานเหนื่อยมาทั้งปี เสียเงินเดือนเป็นค่าภาษีไปกี่บาท? ตัวอย่างตารางผลประโยชน์ เพศหญิง อายุ 35 ปี […]